Инвестиционный климат России — выбор между оптимизмом и осторожностью

Очень часто инвесторы и предприниматели, решая задачу — куда выгодно вложить деньги или что будет оптимальным для долгосрочных инвестиций, стараются больше внимания уделять непосредственно активам, финансовым инструментам или конкретным бизнес — проектам. Однако, нисколько не умоляя такой чисто технический подход к анализу и своих расчетов того, куда инвестировать, все же надо признать, что это слишком упрощенный метод, ведущий если не к потере денег, то к существенным рискам.

И получается, что вроде бы имеется правильно рассчитанный бизнес план, хорошая возможность вложить деньги, выгодный курс акций на бирже, но все это терпит полное фиаско, стоило только обвалиться курсу национальной валюты, внезапно изменившемуся законодательству или введенными кем-то экономические санкции. Отсутствие анализа общей картины ведения бизнеса или инвестиционного климата на той или иной территории, является неприемлемым для тех, кто действительно думает о том, как будут работать его деньги, вложение которых рассчитано не только на завтра, но и через год, пять и 50 лет.

В этой статье будет рассказано об инвестиционном климате России, о том какие тенденции на нем существуют на текущий момент. А самое главное — что ждать инвесторам и предпринимателям в ближайшей и долгосрочной перспективе, и какие меры нужно принять, чтобы не только не потерять свои капиталы, но и не упустить неплохие инвестиционные возможности.

Содержание статьи

Инвестиционный климат в России — маятник опять качнулся в другую сторону

При анализе инвестиционного климата стран используются разные методики, которые включают в себя исследование таких факторов как:

- стоимость капитала и связанный с этим курс национальной валюты

- уровень налогообложения, понятность и предсказуемость всей налоговой системы

- общий объем иностранных инвестиций, так же как и внутренняя инвестиционная активность

- уровень оттока (притока) капитала из страны

- уровень коррупции и емкость коррупционной составляющей при осуществлении инвестиционных сделок

- уровень справедливости правосудия и общая система защиты прав инвесторов

Как видно из представленных факторов, используемые при анализе инвестиционного климата данные, имеют свойства, как объективных показателей, так и те, которые трудно поддаются формальной оценке.

С практической точки зрения для обычных инвесторов могут представлять интерес наиболее важные факторы, по которым можно судить о том, насколько привлекателен для инвестиций бизнес-климат в России:

- В первую очередь наибольший интерес представляет такой фактор как стоимость капитала и курс национальной валюты – рубля.

За последние несколько лет (а именно с 2014 года) курс рубля потерял в своей стоимости более 100%, что существенно сказалось на прибыли инвесторов, чья прибыль номинирована именно в этой валюте. В тоже время такой слабый курс рубля привлекателен для тех инвесторов, которые конвертируя доллары в рубли, имеют возможность покупать изрядно подешевевшие российские активы. Это четко прослеживается на фондовой бирже страны ММВБ, где большинство «голубых фишек» прибавило в своей стоимости несколько десятков и даже сотен процентов.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

- другим, более фундаментальным и объективным показателем инвестиционного климата является уровень притока иностранного капитала в Россию.

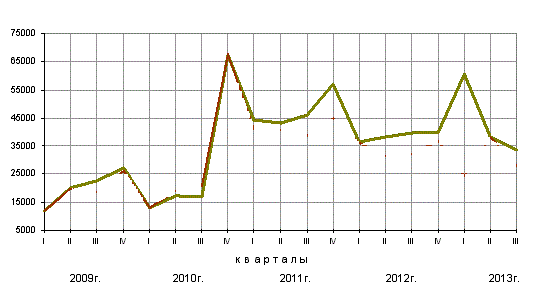

Объем иностранных инвестиций в экономику РФ в 2013 году вырос на 10,1% по сравнению 2012 годом и составил 170,2 миллиарда долларов, в том числе прямых — на 39,9%, до 26,1 миллиарда долларов. На 4-й квартал 2016 года, накопленный иностранный капитал в экономике России составил 384,1 миллиарда долларов, что на 6% больше по сравнению с 2012 годом, по данным статистического ведомства России (Росстат). Объем погашенных инвестиций, поступивших ранее в Россию из-за рубежа, составил 127,2 миллиарда долларов — на 6,9% меньше, чем в 2012 году.

С другой стороны анализ источников иностранных инвестиций показывает, что большая часть их приходится на такие страны как Кипр и Виргинские острова, что говорит скорее в пользу того, что фактически иностранные инвестиции являются репатриацией российского капитала, надежно спрятанного в офшорах (см. Где прячут свои капиталы инвесторы и почему?).

- Другой стороной анализа инвестиций иностранного капитала в страну, является уровень оттока денег из страны. Чистый вывоз капитала из РФ частным сектором за 2013-2016 год достиг $262,7 млрд. как следует из материалов Банка России. Причем, надо особо отметить, что за 15 лет (начиная с 2000 гг.) из страны было вывезено порядка 1.5 трлн. долларов. Естественно такое положение дел вряд ли говорит в пользу благоприятного инвестиционного климата.

- Не следует при анализе инвестиционного климата недооценивать оценки различных аналитических агентств, банков, иностранных и международных организаций. Так, например, Международная общественная организация Transparency International в декабре 2015г. поставила Россию только на 143 место в рейтинге наименее коррумпированных стран мира. Показательно, что это худший индекс среди всех стран G20. Коррупции в нашей стране способствует мощнейший бюрократизм — чрезмерное осложнение процедур, которое отнимает у инвесторов массу времени. Кроме того, в России присутствуют административные меры государства, которые способствуют ограничению конкуренции.

Из всего вышеизложенного следует, что обеспечение благоприятного инвестиционного климата в России жизненно необходимо для реализации государством своих интересов, как в международном плане, так и в вопросах экономического суверенитета. Без реализации продуманной и последовательной стратегии привлечения иностранных инвестиций, предоставляющей возможность исключить геополитические риски, Россия не сможет проводить независимую экономическую политику, так как в данный момент отток капитала является одной из важнейших проблем российской экономики.

Какая стратегия может быть использована инвесторами в данной ситуации:

- использовать для инвестиций самые ликвидные активы, например, акций компаний, составляющих основу экономики страны, куда вкладывать можно с наименьшими рисками

- иметь валютные резервы, предпочтительнее инвестировать деньги в активы вне пределов РФ

- краткосрочные спекуляции на финансовых рынках должны быть тщательно застрахованы (хеджированы), в том числе и с применением опционных инструментов

- ориентироваться не только на текущий курс рубля по отношению к доллару (который к тому же имеет признаки манипуляции и искусственного сдерживания), но и на такие объективные показатели, как уровень потребительского спроса на продукцию компаний, динамику инфляционных процессов.

- стараться диверсифицировать свои инвестиции и вложить деньги туда, где в качестве инструментов могут применяться иностранная валюта, паи иностранных инвестиционных фондов или прямая покупка акций на иностранных фондовых биржах.

В заключение

Остается лишь отметить, что инвестиционный климат не является раз и навсегда данностью и будет меняться в разные стороны, и после длительного спада в экономике рано или поздно наступит светлый момент возрождения. Главное — не упустить инвестору этот момент, для чего нужно постоянно отслеживать, что происходит не только в конкретном месте, городе и поселке, но и какие процессы существуют в стране и мире.